Déclarez vos revenus photovoltaïques

1. Installation de puissance inférieure ou égale à 3 kWc

Exonération totale

Vous êtes propriétaire de 2 installations photovoltaïques, chacune de puissance inférieure ou égale à 3 kWc ?

Afin de bénéficier de cette exonération, votre installation doit tout de même remplir les 2 conditions suivantes : Être raccordée au réseau public en deux points au plus et Ne pas être affectée à l’exercice d’une activité professionnelle.

Dans ce cas, vous êtes aussi concerné(e) par l’exonération que nous venons de voir

La vente de votre électricité photovoltaïque est réalisée au nom d’une personne morale (une entreprise) ?

Dans ce cas, peu importe la puissance, vous êtes imposé(e) au taux de l’impôt sur les Sociétés (IS).

Attention : la date limite de dépôt des résultats dépendra de la date de clôture de votre exercice comptable. Pour plus d’information, contactez votre comptable

Remplir votre déclaration

Attention !

Ce n’est pas parce que vous êtes exonéré(e) que vous ne devez

pas inscrire les revenus de votre installation solaire dans votre déclaration de revenus.

Comment faire ?

Vous devez télécharger puis joindre à votre déclaration de revenus

classique le formulaire 2042C Pro.

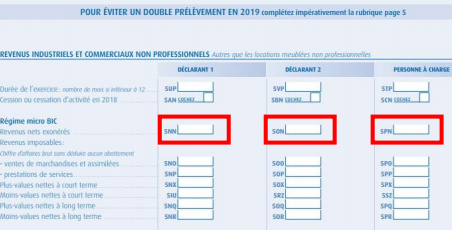

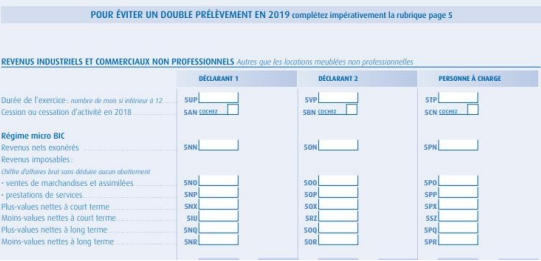

Descendez page 3, et remplissez le(s) champ(s) SNN / SNO / SNP.

La vente de votre électricité photovoltaïque est également exonérée des taxes suivantes : TVA; CSG; CRDS; Autres prélèvements sociaux.

2. Installations de puissance supérieure à 3 kWc

Le régime Micro-BIC : c’est quoi ?

Dans ce cas, vous déclarez vos revenus issus de la vente de l’électricité

comme bénéfices industriels et commerciaux non professionnels.

Concrètement, ça veut dire quoi ?

Le montant de la vente de votre électricité est considéré comme un

chiffre d’affaires issu d’une activité non professionnelle.

La bonne nouvelle ?

Vous bénéficiez d’un abattement minimum de 305 €.

Autrement dit, si votre chiffre d’affaires déclaré est inférieur à 305 €,

vous devez déclarer vos revenus mais ne serez pas imposé(e) ! Si votre chiffre d’affaire dépasse 305 €, un abattement forfaitaire de 71 % s’applique.

Résultat :

Seuls 29 % de votre chiffre d’affaire sont donc imposables au taux

normal de votre tranche d’imposition figurant sur votre déclaration

de revenus. Ensuite, un taux de prélèvements sociaux de 15,5 % s’applique au revenu imposable, si et seulement si, il est supérieur à 61 €. Si ce n’est pas le cas, le recouvrement des prélèvements sociaux n’a pas lieu.

Par exemple : vous déclarez un revenu issu de la vente de votre

électricité de 1 000 €.

Vous ne serez imposé(e) que sur 1 000 x 0.29 = 290 €.

Si le taux d’imposition qui figure sur votre déclaration de revenus est

de 30 %, dans ce cas le montant de l’impôt sur le revenu duquel

vous devez vous acquitter est de 0.3 x 290 = 87 €.

Ensuite, le taux de prélèvements sociaux s’applique pour un montant

de 0.155 x 290 = 44.95, soit environ 45 €.

Comme ce montant est inférieur à 61 €, il ne sera pas prélevé.

Finalement, le revenu net tiré de la vente de votre électricité est donc

de 1 000 – 87 = 913 €

Le régime Micro-BIC : comment déclarer ?

Il vous suffit de remplir les champs ad hoc du formulaire 2042C Pro

dans la section « Régime micro BIC » (page 3).

Attention : cette fois-ci, vous ne devez pas remplir les champs de

revenus exonérés, mais bien de revenus imposables.

C’est l’administration fiscale qui procédera ensuite aux

abattements tels que décrits plus haut.

La vente de votre électricité est comprise entre 70 000 et 247 000€

Le régime RRS : c’est quoi ?

Il s’agit d’un régime d’imposition des entreprises.

Pour en bénéficier, vous devez donc vous déclarer en tant

qu’entreprise. L’intérêt d’un tel régime est que vous pouvez récupérer la TVA sur la partie « matériel » de votre devis.

Attention : vous avez toutefois des obligations comptables vis-à-vis de l’administration fiscale. Vous devrez en effet fournir aux impôts :

– Un bilan simplifié ;

– Un compte de résultat ;

– Les annexes.

Le régime RRS nécessite de tenir une comptabilité. Si celle-ci n’est pas réalisée par vos soins (vous n’avez pas le temps ou les compétences), vous devrez faire appel à un expert-comptable. Cela représente un certain coût qui doit être pris en compte.

C’est pourquoi nous ne conseillons pas ce régime si votre chiffre d’affaires est trop faible.

Le régime RRS : c’est quoi ?

Cette fois, c’est une autre paire de manches.

Comme précisé ci-dessus, déclarer ses revenus en RRS réclame de

tenir une comptabilité, comme une entreprise. Vous devez alors remplir et transmettre :

1. Le formulaire 2042C Pro ;

2. La déclaration de résultat des BIC 2031 ;

3. La liasse des tableaux annexes 2033 A à G.

Votre déclaration doit être déposée avant le 2ème jour ouvré suivant le 1er mai.

La déclaration de résultat ainsi que les tableaux annexes doivent être déposés par voie dématérialisée. Cela peut être fait soit par procédure EDI-TDFC, soit sur le compte fiscal en ligne pour les professionnels (mode EFI)

Pas le choix : vous devez déclarer vos revenus issus de la vente de votre électricité sous le régime réel simplifié (RRS).